生前に出来る相続対策とは?

気になりながらもよくわからない相続。

前回は、【基礎編】として相続税の計算方法をお伝えいたしました。

今回は、【対策編】として、相続税負担を減らすために、被相続人の生前から考えられる対策をお伝えしましょう。

目次

生前贈与の税率

まず、被相続人の存命中に財産の権利を移動する場合、「贈与」といって、【表2】の通り「贈与税」がかかります。

相続税と比べ、かなり税率が高く、あまり効率的ではない事が分かりますね。

しかし、税率が優遇されている制度もいくつか存在します。ここで挙げる制度を有効活用することで効果的な相続対策となります。

贈与で使える対策

暦年贈与

贈与税は「年間110万円まで」の財産移動が非課税です。

つまり、年間110万円までの額をコツコツと贈与していくことで相続税の課税対象となる財産を減らしていくことができます。

< 注意ポイント >

◆ 110万円の非課税枠は「毎年」、贈与を受けた「1人」ごとに存在する制度。

◆ 相続開始時3年以内の贈与は相続財産として計算される。

結婚・子育て資金に関する贈与

祖父母や両親が18歳以上50歳未満の子や孫に結婚・子育て用の資金を1,000万円まで非課税で贈与できます。

< 注意ポイント >

◆ 金融機関などと契約が必要。

◆ 以下のいずれかの場合、契約が終了となり、残高に税金がかかる。

・ 受贈者が50歳を迎えた場合

・ 贈与者が亡くなった場合

◆ 上限1,000万円の内、結婚資金として使える金額は300万円まで。

教育に関する贈与

直系尊属(親や祖父母)から30歳未満の孫などに教育資金を贈与した場合、贈与を受けた1人につき1,500万円までが非課税となります。

※2021年3月31日までの制度だが、2年間延長予定

住宅取得等資金贈与

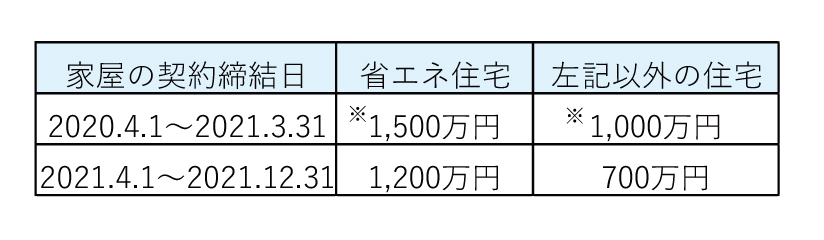

直系尊属(親や祖父母)から資金提供を受けて、住宅を新築・増改築等をした場合に以下の金額まで非課税となる制度です。

※2021年4月1日よりも金額が変わらない予定

保険で出来る対策

生命保険に加入することで、以下の2つの点から相続対策を行うことができます。

(1)相続財産を計算する際の非課税枠の使用

<死亡保険金の非課税枠計算式>

500万円×法定相続人の数

つまり法定相続人が3人の場合、死亡保険金は

500万円×3人=1,500万円が、「非課税財産」として、相続の計算から控除することができます。

(2)保険金受取人の指定

保険契約をする際に、保険金の受取人を指定することで、誰にお金を残すかを指定することができます。

つまり、(1)の1,500万円を 非課税で「一人」に相続させることも可能です。

※非課税での相続は法定相続人に限る

不動産で出来る対策

不動産で行える対策は以下の通りです。

(1)賃貸物件による相続税評価額軽減

「賃貸用物件」は通常、自用の建物より相続税の評価額が低い為、保有する資産の内の一部を賃貸用不動産で所有することで相続財産を減らすことができます。

(2)配偶者居住権

「配偶者が住んでいる被相続人の不動産」を、「配偶者以外の者が相続」した場合、以下のいずれかの期間使用することができる権利のことです。

①亡くなるまで

②一定期間

これにより、例えば、「子」が不動産を相続し、「母」が住むことで相続税負担を減らし、「子」による二次相続時の負担も減らす効果があります。

この様に、事前に準備をする事で、相続時の負担を軽減できる方法は様々あります。

何を使うことが最も有効かは各人で異なりますので、先のことと考えず、専門家への相談も視野に入れ、早めに対応する事が大切ですね。